Di mana Anda Mengajukan Pajak Penjualan untuk Penjualan Antar Negara?

Internet telah memudahkan perusahaan untuk mencari dan menjual kepada pelanggan luar negeri. Sementara bisnis harus memungut pajak penjualan untuk penjualan di negara bagian tempat ia berada, mungkin tidak jelas apa yang harus dilakukan tentang pemungutan dan pengajuan pajak penjualan atas penjualan antar negara bagian. Kuncinya adalah apakah perusahaan memiliki kehadiran di negara pelanggan atau tidak. Jika ya, ia harus mengumpulkan dan menyerahkan pajak ke departemen pendapatan negara bagian itu. Jika perusahaan tidak hadir, tidak ada pajak penjualan yang harus dipungut.

Kehadiran fisik

Secara umum, Anda diharuskan memungut pajak penjualan di negara bagian tempat Anda memiliki bisnis atau perwakilan penjualan. Ini disebut memiliki "nexus" di negara bagian. Dalam beberapa kasus, jelas Anda memiliki nexus dalam keadaan karena di situlah bisnis Anda berada. Di waktu lain, tidak transparan. Sebagai contoh, Departemen Pendapatan di Tennessee mendefinisikan memiliki hubungan di Tennessee jika Anda "memiliki kantor, titik distribusi, ruang penjualan, gudang, atau tempat bisnis sementara atau permanen lainnya di Tennessee; memiliki agen, tenaga penjualan, canvasser, atau pengacara yang beroperasi di Tennessee untuk tujuan melakukan penjualan atau menerima pesanan untuk penjualan; memberikan properti atau layanan apa pun yang dikenakan pajak penjualan atau penggunaan selama berada di Tennessee; adalah lessor dari properti pribadi berwujud yang berlokasi di Tennessee. "

Tidak Ada Kehadiran Fisik

Biasanya pengecer yang menjual ke suatu negara melalui pemesanan melalui pos tidak berusaha - atau perlu - memungut pajak penjualan. Beberapa negara bagian, seperti Iowa, mengharuskan Anda untuk melaporkan penjualan di luar negara bagian dalam laporan pajak penjualan Iowa Anda, tetapi kemudian mengecualikannya. Periksa laporan pajak penjualan negara bagian Anda dengan hati-hati untuk mengetahui apakah Anda harus melaporkan penjualan di negara bagian yang tidak memiliki kehadiran fisik.

Perjanjian Pajak Penjualan Antar Negara

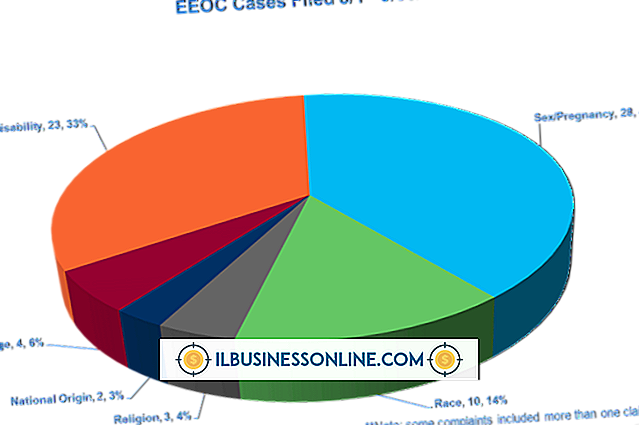

Dalam upaya untuk memungut pajak penjualan atas penjualan antar negara bagian, beberapa negara telah mencoba untuk masuk ke dalam perjanjian yang mengharuskan pedagang untuk mengumpulkan dan menyerahkan pajak penjualan untuk masing-masing negara. Misalnya, New York dan New Jersey memulai Program Pajak Antar Negara Bagian New York / New Jersey, tetapi dibatalkan pada tahun 2010. Sistem Pendaftaran Sentral Penjualan dan Penggunaan Pajak yang Efisien diciptakan sebagai cara untuk mengumpulkan pajak penjualan atas penjualan pesanan melalui pos . Pada 2013, ia memiliki 22 negara anggota: Arkansas, Georgia, Indiana, Iowa, Kansas, Kentucky, Michigan, Minnesota, Nebraska, Nevada, New Jersey, Carolina Utara, Dakota Utara, Oklahoma, Rhode Island, Dakota Selatan, Utah, Vermont, Washington, Virginia Barat, Wisconsin dan Wyoming. Namun, pendaftaran dalam program Streamline benar-benar sukarela.

Menyerahkan Pajak Penjualan Antar Negara

Jika - karena Anda memiliki nexus di negara bagian - Anda diharuskan untuk menagih dan menyerahkan pajak penjualan, Anda harus mendaftar dengan entitas pengumpul pajak penjualan negara tersebut, biasanya, Departemen Pendapatan. Anda akan menerima instruksi dan formulir untuk mengirimkan pajak penjualan langsung ke negara bagian itu. Jika Anda melakukan bisnis di negara bagian yang memiliki perjanjian timbal balik dengan negara bagian Anda, informasi tentang pengajuan pajak di luar negara bagian harus pada formulir pajak penjualan yang Anda terima dari negara bagian Anda sendiri dan, umumnya, Anda akan menyerahkan pajak penjualan yang dikumpulkan ke departemen pendapatan negara bagian Anda sendiri.