Cara Menarik Dari Kepemilikan S Corporation

Korporasi S adalah perusahaan yang telah memilih untuk dikenakan pajak sebagai entitas pass-through berdasarkan Internal Revenue Code. Korporasi tidak memiliki kewajiban pajak penghasilan dan para pemegang saham sendiri yang memiliki semua aset dan laba serta menanggung kewajiban dan kerugian bisnis, melaporkannya pada pajak penghasilan pribadi mereka. Batasan hukum khusus dikaitkan dengan perusahaan S karena status pajak mereka yang tidak berlaku untuk perusahaan C biasa. Itu termasuk persyaratan khusus untuk menarik diri dari kepemilikan korporasi S.

Persyaratan resmi

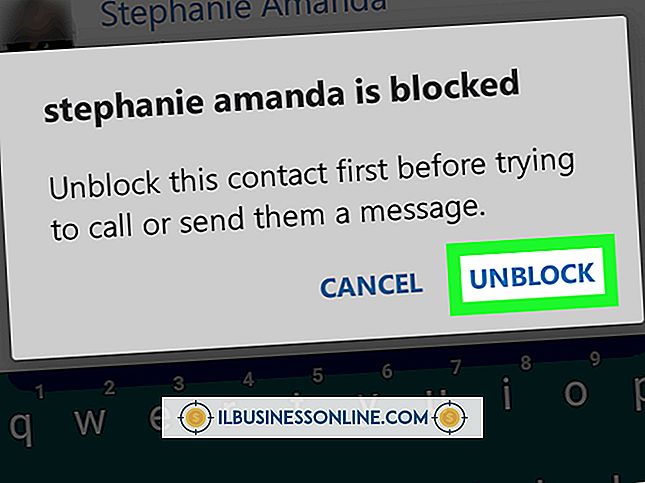

Karena Internal Revenue Service mensyaratkan korporasi S untuk mematuhi kondisi tertentu atau berisiko kehilangan pemilihan pajaknya, seorang pemegang saham harus terlebih dahulu memperhitungkan batasan hukum yang berkaitan dengan pelepasan sahamnya. Pemegang saham S korporasi dapat dengan bebas menarik diri dari korporasi, tetapi jika mereka ingin melakukannya melalui transfer saham, mereka harus terlebih dahulu memastikan bahwa penerima transfer adalah warga negara Amerika Serikat; bukan warga negara tidak bisa menjadi pemegang saham korporasi S.

Ketentuan Perjanjian Jual-Beli

Korporasi S biasanya memasukkan perjanjian jual-beli dalam kontrak inkorporasinya yang mengidentifikasi peristiwa yang dapat memicu penarikan, prosedur yang harus diikuti oleh pemegang saham yang menarik dan bagaimana saham perusahaan akan dinilai pada saat penjualan. Perjanjian jual-beli memastikan bahwa pemegang saham dapat mengatur perolehan kepemilikan di perusahaan. Misalnya, jika perjanjian jual-beli mengandung klausula pembelian kembali, ketika seorang pemegang saham menarik, ia tidak dapat menjual sahamnya kepada orang luar. Sebaliknya, pemegang saham yang tersisa diharuskan untuk mengambil saham dari pemegang saham yang menarik.

Hitung Dasar Stok

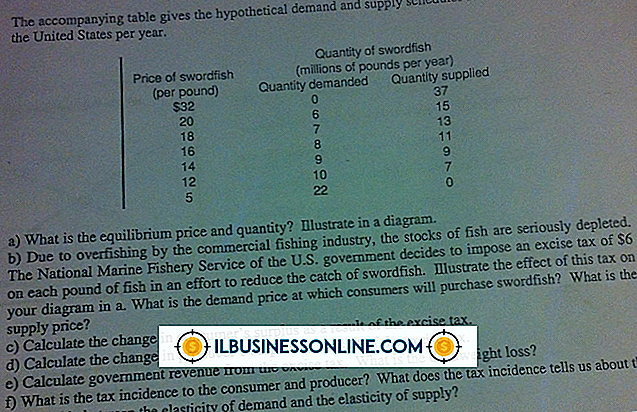

Menurut Meredith Minden, mitra pajak senior di Eide Bailly LLP, seorang pemegang saham individu harus menghitung dengan benar basis sahamnya sebagai prasyarat untuk penarikan, karena kegagalan untuk melakukan hal itu dapat menghasilkan semua hasil dari pelepasan - bukan hanya keuntungan pada ekuitas awal - diperlakukan sebagai keuntungan kena pajak. Basis stok adalah jumlah total yang diinvestasikan oleh pemegang saham dalam korporasi, dan itu berubah dari tahun ke tahun tergantung pada pendapatan tahunan pemegang saham, distribusi, pinjaman, kerugian dan pengurangan. Seorang pemegang saham menghitung basis sahamnya mulai dari kontribusi awalnya dan menambahkan pendapatan biasa dan investasi, keuntungan bebas pajak, kontribusi modal, dan pembelian saham. Jumlah yang dihasilkan kemudian dikurangi dengan distribusi uang tunai dan properti, biaya perusahaan tidak ada, kerugian dan deduksi yang dapat dikurangkan. Jumlah akhir adalah dasar persediaan yang dikenakan pajak.

Amati Formalitas

Ketika seorang pemegang saham menarik diri dari sebuah perusahaan S, ia harus mematuhi semua formalitas dan melengkapi dokumentasi yang diperlukan untuk menghapus kewajibannya. Jika dia menarik melalui penjualan saham, dia menyelesaikan perjanjian pembelian saham yang membuktikan pengalihan saham kepada pemilik baru dan memberikan salinan perjanjian kepada manajemen perusahaan untuk catatannya. Setelah itu, korporasi mengeluarkan Jadwal akhir K-1 yang merinci bagian keuntungan dan kerugian pemegang saham yang ditarik hingga tanggal tersebut. Jadwal digunakan untuk menghapus kewajiban pajak yang tertunda dengan IRS. Korporasi S dapat memutuskan untuk menutup pembukuannya pada hari ketika pemegang saham menarik diri untuk menghitung kewajiban pajak secara akurat atau menunggu sampai penutupan tahun anggaran dan membagi kewajiban masing-masing pemegang saham.