Cara Mengajukan Pajak untuk Pemilik Bisnis Tempat Penitipan Anak

Cara Anda mengajukan pajak untuk pemilik bisnis tempat penitipan anak tergantung pada jenis struktur bisnis yang ia gunakan dan apakah ia pemilik tunggal atau hanya memiliki sebagian kepemilikan saham. Struktur bisnis adalah apa yang menentukan bagaimana laba dikenai pajak dan bentuk apa yang diperlukan oleh Dinas Pendapatan Internal. Setelah Anda memecahkan masalah ini, Anda mungkin ingin memastikan bahwa Anda tidak mengabaikan beberapa biaya yang dapat dikurangkan yang dilaporkan oleh bisnis penitipan anak.

Bisnis Penitipan Anak Perusahaan

Jika pemiliknya memasukkan bisnis penitipan anak, pengembalian pajak pribadinya tidak terpengaruh karena perusahaan itu adalah pembayar pajak terpisah yang melaporkan pendapatan dan pengeluaran pada Formulir 1120 - pengembalian pajak perusahaan. Bisnis ini bertanggung jawab untuk membayar pajak atas laba, yang dikenakan pajak dengan tarif khusus yang hanya berlaku untuk korporasi-C. Implikasi substansial dari menggunakan korporasi-C adalah bahwa pemilik atau pemegang saham dikenakan pajak atas pembayaran dividen yang tidak dapat dikurangi yang diambilnya dari pendapatan yang tetap setelah pajak pendapatan perusahaan dibayarkan.

Pemilik Tunggal atau Anggota Tunggal LLC

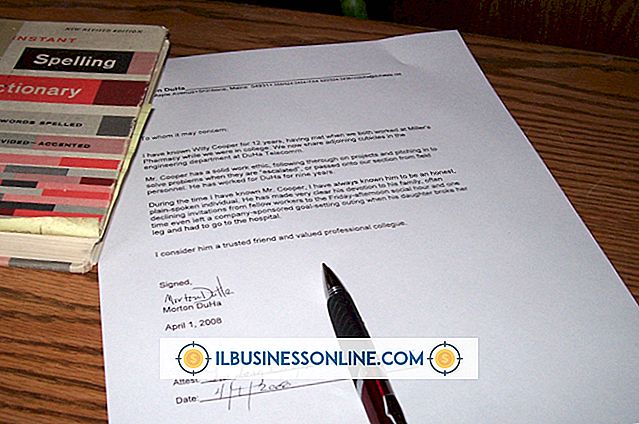

Bisnis penitipan anak yang dimiliki dan dioperasikan oleh satu individu, terlepas dari apakah LLC ada atau tidak, akan mengajukan pajak bisnis sebagai pemilik tunggal. Pemilik tunggal menggunakan lampiran Jadwal C, atau Jadwal C-EZ, pada 1040-an mereka untuk secara terpisah melaporkan pendapatan, pengeluaran bisnis yang dapat dikurangkan dan pada akhirnya, laba bersih yang digabungkan dengan pendapatan lain yang dilaporkan pada 1040.

Kemitraan, S-Corps, dan Multi-Anggota LLC

Ketika lebih dari satu orang memiliki bisnis, fasilitas penitipan anak kemungkinan akan disusun sebagai kemitraan, S-corporation atau multi-anggota LLC - yang ditunjuk sebagai kemitraan untuk keperluan pajak. Ini berarti bahwa pemilik melaporkan sebagian dari penghasilan kena pajak bisnis atas pengembalian pribadi mereka dan bertanggung jawab untuk membayar pajak penghasilan di atasnya. Baik kemitraan dan korporasi S pertama perlu menyiapkan pengembalian informasi, Formulir 1065 atau 1120S, yang melaporkan 100 persen dari pendapatan, pengurangan, kredit, dan semua item pajak terkait bisnis lainnya di agregat. Jadwal K-1 kemudian disiapkan untuk melaporkan alokasi masing-masing pemilik - biasanya berdasarkan persentase kepemilikannya - dari semua yang dilaporkan pada pengembalian informasi. Pemilik tempat penitipan anak kemudian mentransfer informasi dari informasi K-1 ke pengembalian pribadi mereka menggunakan Jadwal E, serta garis dan lampiran lainnya ke 1040. Perhatikan bahwa karakter setiap item yang dilaporkan pada Jadwal K-1 harus dipertahankan ketika pemilik menyiapkan produk mereka. 1040-an. Dengan kata lain, jika Jadwal K-1 melaporkan keuntungan modal jangka panjang neto, itu harus dilaporkan sebagai keuntungan modal jangka panjang atas pengembalian pemilik juga.

Biaya Daycare Biasa dan Diperlukan

Pemilik fasilitas penitipan anak yang melaporkan pendapatan bisnis sebagai pemilik tunggal memiliki kendali atas pengeluaran bisnis yang mereka kurangi, meskipun dalam kemitraan kecil, LLCs dan S-corps, mereka kemungkinan memiliki pengaruh juga. Anda dapat mengurangi setiap pengeluaran yang biasa dan diperlukan untuk menjalankan operasi penitipan anak. Selain pengeluaran khusus, seperti sewa dan peralatan kantor, pemilik pusat penitipan anak dapat menghapus biaya yang spesifik untuk industri mereka. Ini termasuk perlengkapan seni dan kerajinan, bahan-bahan pendidikan, perabot dan meja anak-anak, televisi, permainan dan jika tempat penitipan anak Anda menawarkan makanan ringan, biaya semua kotak jus dan bar granola.